ETF 300조 시대

(2) 노후자산 '핵심 포트폴리오'된 ETF

퇴직연금 고수 계좌, ETF로 꽉 찼다

하위 10%는 현금이 절반

누적 수익률 102% vs 5%

상위 10% 계좌 ETF 80% 넘어

국내외 대표 지수에 장기 투자

예금보다 높은 수익률로 돌아와

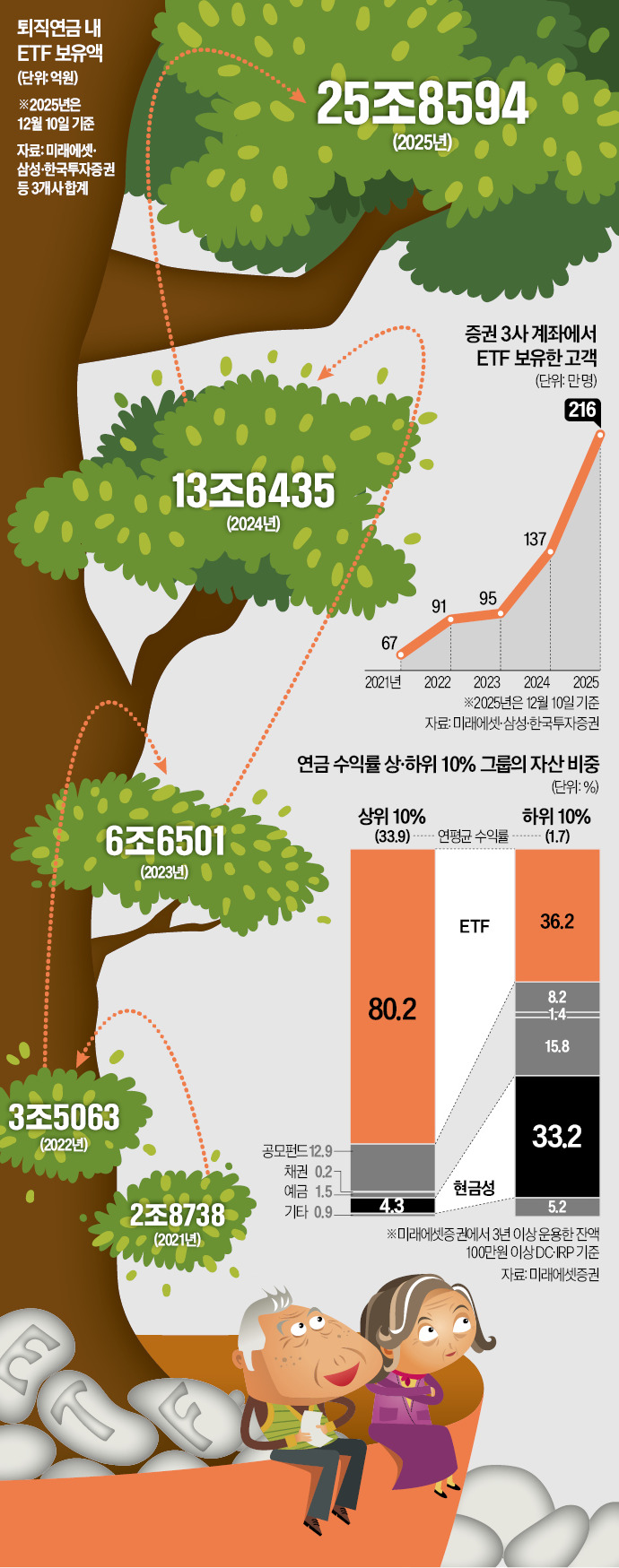

4년 만에 투자액 9배 급증

2021년 2.8조 → 2025년 25.8조

5년 내 퇴직연금 1000조 전망

ETF로 노후자금 유입 지속될듯

‘101.8% vs 5.19%.’

국내 증권사 가운데 퇴직연금 적립액이 가장 많은 미래에셋증권의 상·하위 10% 계좌 간 누적 수익률 차이다. 똑같이 1억원을 운용했다면 결과가 2억1800만원과 1억519만원으로 두 배 이상 차이가 나는 셈이다. 연평균 수익률은 각각 33.9%, 1.73%다.

이 같은 격차는 상장지수펀드(ETF) 투자 여부에서 비롯됐다. 상위 10% 계좌는 ETF 비중이 80.2%에 달한 데 비해 하위 10%의 ETF 비중은 36.2%에 그쳤다. 하위 계좌의 예금·현금 등 안전자산 비중은 49%나 됐다. 이 증권사 관계자는 “ETF가 노후 자금을 불리는 핵심 파이프라인이 되고 있다”고 말했다.

◇ 퇴직연금 내 ETF 비중 40%

국내 ETF 시장이 300조원 규모로 커진 핵심 배경에는 국민의 노후 자금인 퇴직연금의 대규모 유입이 있다. 과거 국내 근로자의 퇴직연금은 수익률이 낮은 예금 등 원리금보장형 상품에 대부분 머물러 있었다. 분위기가 바뀐 건 ETF가 퇴직연금 시장으로 들어오면서다. 국내외 대표 지수와 장기 성장성을 갖춘 기업들에 분산투자할 수 있는 ETF가 퇴직연금 계좌로 들어오자 자연스럽게 수익률이 높아지는 선순환이 가능해졌다.

6일 한국경제신문이 퇴직연금 적립액 상위 3개 증권사인 미래에셋·삼성·한국투자증권 자료를 분석한 결과 퇴직연금(DC·IRP) 계좌의 ETF 투자 잔액은 최근 4년간 9배 가까이 불어났다. 2021년 2조8738억원에서 지난해(1월 1일~12월 10일) 25조8594억원으로 급증했다.

퇴직연금 내 ETF 비중은 급증세다. 2021년 12.07%에서 2023년 17.6%로 높아진 데 이어 작년 38.56%까지 확대됐다. 퇴직연금 포트폴리오에서 ETF가 ‘핵심 자산’으로 자리 잡았다는 의미다.

ETF가 퇴직연금 내 주요 투자 수단으로 떠오른 것은 매매 편의성과 저비용 구조를 동시에 갖췄기 때문이다. 낮은 수수료로 코스피200, 미국 S&P500·나스닥100 등 대표지수는 물론 인공지능(AI) 조선 반도체 등 특정 테마에 분산투자할 수 있다.

예컨대 테슬라의 미래 성장성에 주목한다면 ‘ACE 테슬라밸류체인액티브’를 매입하고, 엔비디아와 미국 장기채를 동시에 사고 싶다면 ‘KIWOOM 엔비디아미국30년국채혼합액티브(H)’에 넣는 식이다. 두 상품의 연간 수수료는 각각 0.29%, 0.19%에 불과하다.

◇ 연금용 ETF 상품도 다양해져

퇴직연금 시장이 구조적 성장 국면을 맞으면서 ETF로의 자금 유입 속도가 빨라질 전망이다. 2021년 300조원이 안 되던 국내 퇴직연금 적립액은 3년 만인 2024년 430조원을 넘어섰다. 올해 퇴직연금 의무 가입 대상이 확대되는 데다 기금형 도입 논의도 본격화하고 있는 만큼 2030년엔 적립액이 1000조원을 넘을 것이란 관측도 나온다.

퇴직연금을 ETF를 비롯한 실적배당형 상품으로 운용하는 비율은 계속 높아지고 있다. 2022년 11.3%이던 실적배당형 비중은 2023년 12.8%, 2024년 17.4%을 기록한 데 이어 작년엔 20%를 넘어섰을 것으로 추정된다. 저금리가 장기화하는 한편 인플레이션, 장수 리스크 등이 불거지며 투자 수익률에 대한 관심이 부쩍 커져서다.

-생략-

https://n.news.naver.com/mnews/article/015/0005233486