신세계, NH證 주관 클럽딜 수용

수수료 받는 대출형태 계약 유력

유휴자산 매각 없이 자금 마련해

NH투자증권을 비롯한 국내 10여 개 증권사·은행 연합군이 신세계그룹의 구원투수로 나선다. 어피너티에쿼티파트너스와 BRV캐피털이 보유한 SSG닷컴 지분 30%(보통주 131만 6492주) 인수를 사실상의 대출 형태로 지원해주기로 했다.

31일 유통·투자은행(IB) 업계에 따르면 신세계그룹은 NH투자증권을 주관사로 하는 클럽딜 제안을 받아들이기로 하고 세부 협상에 돌입했다. NH 외에 한국투자증권·KB증권 등 증권사와 은행 다수가 참여하게 된다. 업계 관계자는 “규모가 약 1조 2000억 원에 달하는 만큼 리스크를 줄이기 위해 여러 금융사가 참여한다”고 말했다. 이 중 KB증권과 미래에셋증권 등은 재무적투자자(FI)의 인수금융 대주단이기도 하다.

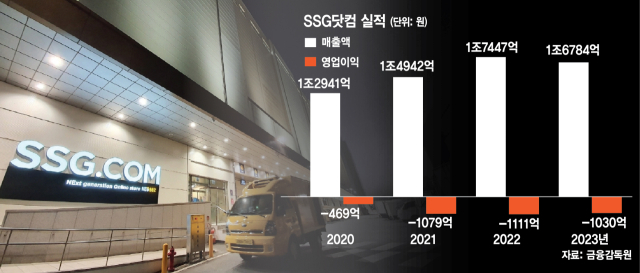

어피너티와 BRV는 2019년과 2022년 두 차례에 걸쳐 SSG닷컴에 1조 원을 투자하고 지분 30%를 확보했다. 신세계그룹과 FI들은 풋옵션(특정 가격에 주식을 매도할 수 있는 권리) 갈등을 빚던 올해 6월 단수 또는 복수의 제3자에게 지분을 매도해 투자금을 회수하도록 하되 풋옵션 효력을 소멸하기로 합의했다. 지분 재매각을 하지 못하면 신세계그룹이 해당 지분을 최종 인수해야 한다.

발표 이후 신세계그룹 전략기획실은 직접 다수의 FI들로부터 제안을 받은 것으로 알려졌다. 해외 크레디트 펀드 등 복수의 투자자들이 관심을 보였으나 가장 유리한 조건을 제시한 증권사 연합과 손을 잡게 됐다.

거래 방식은 ‘총수익스와프(TRS)’ 계약이 유력하다. TRS는 증거금을 담보로 주식 등을 대신 매입하면서 그 대가로 수수료를 받는 파생금융거래 기법이다. 최소 3년, 금리는 6% 수준에서 조율 중이다. 즉 신세계그룹은 증권사 자금으로 지분을 매입하고 일종의 이자를 지급하는 것으로, 대출과 유사한 구조인 셈이다. 신세계 입장에서는 부동산 등의 유휴 자산 매각 없이도 1조 원을 상회하는 자금을 마련하게 됐다. 금융사들도 재계 11위 신세계그룹과의 거래이기 때문에 디폴트 부담이 전혀 없이 안정적으로 또박또박 수익을 챙길 수 있다.

-생략

https://n.news.naver.com/mnews/article/011/0004374411?sid=101